Областные новостройки в поисках равновесия

Объемы строительства жилья в Ленобласти в последние годы плавно снижаются. По мнению экспертов, этому способствует целый набор факторов, и тренд этот, по всей видимости, получит продолжение.

При этом ни власти региона, ни аналитики не видят в этой тенденции ничего критического: рынок стремится к точке здорового равновесия.

Коррекция

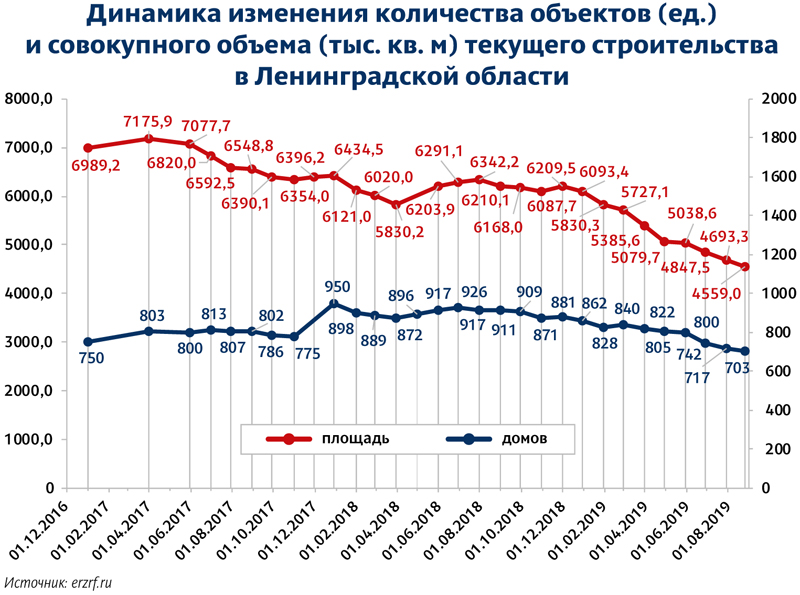

По данным Единого реестра застройщиков, совокупный объем текущего строительства в Ленобласти имеет тенденцию к постепенному снижению. Так, на пике значений, в апреле 2017 года, в регионе «в работе» было 7,17 млн кв. м жилья. К июню 2018-го показатель снизился до 6,29 млн, а на август 2019-го – до 4,65 млн кв. м.

Тот же тренд наблюдается и по показателю ввода жилья в эксплуатацию. За три квартала 2019 года он составил 1,62 млн кв. м, что заметно меньше, чем за аналогичной период последних лет: в 2018 году – 2,09 млн, в 2017-м – 2 млн. Итоговый ввод за год, по прогнозу заместителя председателя Правительства Ленобласти Михаила Москвина, составит примерно 2 млн кв. м. «Это наш план и вполне равновесная цифра», – считает он. Для сравнения: в 2018 году было введено 2,64 млн кв. м, в 2017-м – 2,62 млн.

«Есть небольшой спад по вводу новых проектов, но это вполне объяснимо тем, что застройщики (как и во всей стране) предпочли сконцентрироваться на плавном прохождении реформы: большая часть занималась доведением своих домов до 30%-й готовности, остальная – переговорами с банками о получении проектного финансирования. Кроме того, нельзя не признать, что пару лет назад активизировался процесс строительства в «сером поясе» Санкт-Петербурга», – анализирует причины сокращения объемов ввода Михаил Москвин.

Реалии рынка

По данным Консалтингового центра «Петербургская Недвижимость», за последний год на рынке Ленобласти серьезно снизились и предложение, и спрос. «В связи со снижением предложения на 30% (сейчас в пригородной зоне области его объем составляет 930 тыс. кв. м, а на конец сентября прошлого года – 1,34 млн), снижается и реализованный спрос. По итогам трех месяцев 2019 года он составил 661 тыс. кв. м, а за тот же период 2018 года – 858 тыс. Снизился выход новых проектов, причем стало мало именно новых брендов. За III квартал этого года появился только один новый жилой комплекс. В 2018 году за три квартала на рынок вышло 722 тыс. кв. м, а в этом году – только 457 тыс. – на 37% меньше», – отмечает руководитель КЦ «Петербургская Недвижимость» Ольга Трошева.

С ней согласен Михаил Гущин, директор по маркетингу Группы RBI (входят компании RBI и «Северный город»). «Объемы нового предложения хорошо отражают ситуацию, которая сложилась на рынке в связи с переходом на новую схему финансирования жилищного строительства. В первом полугодии застройщики очень активно выводили новые проекты: в I квартале – 302 тыс. кв. м; и во II – 177 тыс. А после 1 июля, наоборот, многие заняли выжидательную позицию: объем новых стартов в III квартале составил всего 66 тыс. кв. м», – отмечает он.

При этом, как отмечает Ольга Трошева, сужение рынка дополнительно стимулирует рост цен (отметим, что это только один из факторов; по оценке экспертов, цены «разгоняет» прежде всего реформа финансирования отрасти). «Средняя цена в пригородной зоне сейчас составляет 74,1 тыс. рублей за 1 кв. м. Год показатель был на уровне 67 тыс. Таким образом, рост составил 11%», – говорит она.

Факторы

Эксперты перечисляют целый набор факторов, которые привели к снижению объемов строительства в Ленобласти. «Тенденция «оттока» спроса в черту города наблюдается уже на протяжении примерно трех лет. Кудрово, Мурино, Бугры, Девяткино – во всех этих районах пока еще ощущается недостаток инфраструктуры. Кроме того, участки, близкие к станциям метро, уже застроены, и новое строительство ведется теперь в отдалении. Сокращение высотности, уменьшение налоговых преференций со стороны региона – это тоже важные факторы. Еще одна причина, которая способствует падению спроса, – большое количество доступного предложения в черте города. Каменка, Красносельский, Невский районы – в Петербурге достаточно локаций, где «квадрат» стоит не очень дорого, да еще и с городской пропиской», – говорит Михаил Гущин.

«Еще один фактор, понижающий интерес застройщиков к Ленобласти – растущая себестоимость строительства при стагнирующей цене «метра». Покупательная способность населения сегодня не позволяет повышать цены на областные проекты. В связи с этим их маржа сокращается до минимальной, что делает их неинтересными для застройщиков. Как следствие, многие компании сейчас пересматривают свои планы по выводу на рынок новых проектов и очередей проектов, уже реализуемых, корректируют свой земельный банк. Можно прогнозировать, что в ближайшие годы рынок Ленобласти уменьшится в объеме. При этом продуманные, качественные проекты в развитых локациях продолжат пользоваться спросом», – отмечает руководитель группы маркетинга компании ЦДС Пётр Буслов.

Также эксперты называют среди факторов, влияющих на ситуацию, ужесточение политики в отношении метража нового жилья и его высотности, а также требования властей по формированию социальной инфраструктуры. В СМИ даже появлялась информация, что власти региона целенаправленно предпринимают меры по снижению объемов строительства жилья.

В Правительстве Ленобласти отрицают наличие такой задачи, подчеркивая, что их цель – обеспечение комфортной жизни граждан, для чего необходима, в частности, синхронизация ввода жилья и соцобъектов, а также формирование сбалансированного по спросу и предложению рынка. «Любой быстрорастущий регион регулирует процессы строительства жилья и «социалки», стараясь их синхронизировать. Конечно, Ленобласть имеет законные рычаги по сдерживанию объемов строительства и ввода жилья. Но вместе с тем любой регион заинтересован в обновлении жилищного фонда и росте числа жителей – это естественные, правильные показатели развития. Поэтому найти равновесную точку – вот основная задача для градостроительного блока. Я могу сказать, что в Ленобласти сейчас ввод в целом удовлетворяет спрос», – подчеркивает Михаил Москвин

Мнение

Ольга Трошева, руководитель КЦ «Петербургская Недвижимость»:

– В прилегающих к Петербургу районах Ленобласти продолжается снижение объема предложения. Наиболее популярные территории исчерпали строительный потенциал. Это прежде всего Кудрово, а затем – Мурино, где постепенно достраиваются крупные объекты от застройщиков из топ-10, а в разработке и продаже остаются проекты на участках, более удаленных от метро. Им уже есть альтернатива в городе примерно по той же цене, например, в Шушарах, Усть-Славянке и на Охте.

Коттеджный рынок: спячка продолжается

Оптимистичные прогнозы экспертов, ожидавших роста активности на коттеджном рынке Санкт-Петербурга и Ленобласти в этом году, не оправдались. Прошлогоднее оживление сменилось продолжением спячки, начавшейся еще в 2015 году.

По мнению экспертов, заметных изменений на рынке можно ожидать лишь после серьезных сдвигов в экономике. Кроме того, для роста интереса к коттеджным поселкам необходимо развитие инфраструктуры, в том числе социальной.

Лето прошло

По данным экспертного бюро «Сперанский», всего за лето 2019 года на коттеджном рынке состоялось 376 сделок на общую сумму 874 млн рублей. Этот результат на 4% хуже, чем прошлым летом. «Порядка 94% сделок касались не самих коттеджей, а участков без обязательного подряда. Средняя цена земли составила 199 тыс. рублей за сотку. Много продано дорогих участков. Цена в 7 млн рублей вовсе не редкость. При этом число сделок с дешевыми неделами сокращается, что говорит о поляризации доходов», – говорит Дмитрий Сперанский, руководитель ЭБ «Сперанский».

Схожие тренды отмечают аналитики Knight Frank St Petersburg (оценивают ситуацию только по коттеджам). По их данным, по итогам первого полугодия 2019 года на загородном рынке высокого класса суммарно было реализовано лишь 45 коттеджей. Это на 38% меньше, чем за аналогичный период прошлого года. При этом, если сравнивать с первым полугодием 2017 года, то продажи находились на сопоставимом уровне.

Они отмечают также, что по сравнению с итогами 2018 года количество поселков, представленных на рынке, не изменилось. Активная динамика вывода новых поселков в течение 2018 года пополнила рынок новыми предложениями. Однако невысокий спрос затормозил этот тренд, и в течение первого полугодия 2019 года девелоперская активность была нулевой. «Так, по итогам полугодия в продажу не вышло ни одного нового проекта высокого класса, в результате свободное предложение уменьшилось на 2% в классе А и на 6% в классе В», – отмечает руководитель отдела исследований Knight Frank St Petersburg Светлана Московченко.

По ее данным, по итогам первого полугодия средняя стоимость предложения загородного лота в классе А составила 62,4 млн рублей. По сравнению с концом 2018 года показатель уменьшился на 8%. Кроме того, средний бюджет сделки в классе А в 1,5 ниже средней стоимости предложения. В классе В средняя стоимость предложения составила 26,2 млн рублей, увеличившись по сравнению с концом года на 5%. Показатель средней стоимости сделки ниже аналогичного показателя предложения на 29%. Это говорит о том, что в обоих классах покупатели выбирали более дешевые лоты.

Война Севера и Юга

По данным ЭБ «Сперанский», за последний год доля проектов на южных направлениях значительно сократилась. Это в корне отличается от тенденций, которые наблюдались ранее: тогда число коттеджных поселков на южном направлении росло опережающими темпами. «За последние 12 месяцев количество проектов в Ломоносовским районе снизилось на 9%, в Гатчинском на 18%, в Лужском на 15%. Тогда как в Приозерском и Курортном районе хоть и незначительно, но подросло», – отмечает Дмитрий Сперанский.

По мнению архитектора компании «ОД-Фамилия» Александры Давыдовой, это временный откат интереса от южных территорий. «Петербург развивается в южном направлении, здесь появляются крупные девелоперские проекты, строятся дороги. Южные территории еще ждет рост спроса», – считает она

Директор инвестиционных проектов Jensen Group Ольга Райчук, напротив, утверждает, что никогда не сталкивалась со снижением интереса к северным районам: «Здесь есть то, что нужно всем для загородного жилья: природа, комфорт, развитая инфраструктура».

«Мы ожидаем снижения числа коттеджных поселков по всем направлениям. Последние пару лет мы фиксируем снижение интереса покупателей к загородному рынку в целом. Граждане покупают землю, но большинство откладывает начало строительства, иногда лет на пять», – со своей стороны, отметила руководитель отдела продаж компании «Теорема» Ирина Кудрявцева.

Предложение падает

Естественным следствием низкого спроса стало падение предложения, особенно по самим коттеджам. По данным ЭБ «Сперанский», на загородном рынке сокращается количество коттеджных поселков, где предлагаются дома. «Год назад их было 125, а сегодня их осталось лишь 110. Причем надо учесть, что еще 25 проектов из этого количества на самом деле ориентированы на продажу участков и предлагают по два-три дома для ассортимента», – отмечает Дмитрий Сперанский.

«В сегменте домов реальных альтернатив становится с каждым годом все меньше. Сегодня клиенты просматривают три-четыре варианта коттеджных поселков – и все. Лет пять назад они выбирали между десятком заинтересовавших их предложений», – отмечает генеральный директор компании «Русь: Новые территории» Дмитрий Майоров.

Спрос все больше концентрируется вокруг ограниченного числа проектов. Доля «холодных» проектов (то есть тех, где почти нет продаж) выросла за последние полгода с 48% до 56%. «Мы не чувствуем конкурентного давления: новых заметных проектов в нашем сегменте не появляется уже несколько лет», – говорит Ирина Кудрявцева. «Формально конкуренция на рынке остается высокой. Количество проектов вроде бы велико, но качественного предложения при этом очень немного», – соглашается Ольга Райчук.

Количество поселков, предлагающих участки, также снижается, но гораздо медленнее. «На сегодня осталось в предложении 350 проектов, где выставлены в продажу участки без подряда. 49 из них относятся к верхней ценовой категории (от 250 тыс. рублей за сотку), 160 проектов средней ценовой категории (100–250 тыс.) и 141 поселок с участками до 100 тыс. рублей за сотку. По сравнению с ситуацией годовой давности число поселков средней и нижней ценовой категории сократилось на 7%, верхний сегмент почти не изменился», – отмечает Дмитрий Сперанский.

Ждем перемен

Эксперты пока не ожидают серьезных изменений на рынке. «Цены на коттеджном рынке стоят уже четыре года. Колебания средневзвешенных цен за квартал не превышают 1%. То есть ниже погрешности измерений. И нет никаких факторов, которые бы толкнули цены в ближайшее время вверх или вниз», – говорит Дмитрий Сперанский.

«Оживлению интереса к загородным объектам могут поспособствовать серьезные изменения, которые должны произойти в рамках развития инфраструктуры, в том числе социальной», – отмечает генеральный директор Knight Frank St Petersburg Николай Пашков.

С ним согласен управляющий партнер ИСХ GOOD WOOD Александр Дубовенко. «Также необходимо обратить внимание на качество проектирования поселков. Необходимо создание общественных пространств, предназначенных для общего пользования жителей, – прогулочных зон, мест отдыха, детских площадок», – считает он.

«Новые проекты будут выходить всегда. Но значительная часть заявленных сегодня проектов – это ранее «замороженные» поселки. Застройщики будут искать специалистов, способных реанимировать брошенные «пятна», меняя концепцию и название. Крупных изменений на рынке можно ожидать лишь после серьезных сдвигов в экономике в ту или другую сторону», – резюмирует Дмитрий Сперанский.