Новые ТЦ в России будут открываться с вакансией до 50%

По данным международной консалтинговой компании Knight Frank, по итогам 2020 года на российском рынке торговой недвижимости зафиксировано сокращение числа открытий новых торговых точек и перестройка работы федеральных и региональных торговых сетей, включая переход на онлайн-торговлю. До конца 2021 года в регионах планируется к вводу порядка 610 тыс. кв. м торговых площадей (без учета объектов Москвы, Московской области и Санкт-Петербурга), основной объем нового ввода сформирован объектами, которые расположены в трех федеральных округах – ПФО, УФО и СКФО. Рынок Санкт-Петербурга, согласно анонсируемым планам, пополнится на 77,6 тыс. кв. м торговых площадей, что практически на четверть ниже показателя 2020 года.

Игорь Кокарев, руководитель отдела стратегического консалтинга Knight Frank St Petersburg: «Рынок торговой недвижимости Санкт-Петербурга имеет в целом высокую насыщенность, поэтому выход каждого нового проекта должен быть тщательно проработан. Основные возможности – новые форматы торговли и относительно малообеспеченные локации, в первую очередь в сегменте районных торговых центров. Значимая особенность ритейла в Санкт-Петербурге – активное развитие сегмента общественных пространств и креативных кластеров, которые активно борются за посетителей в том числе и с торговыми центрами.

Другая важная особенность рынка – достаточно большое количество объектов, у которых назрела или вот-вот случится необходимость реконцепции. Это связанно с тем, что значительная часть объектов на рынке была построена в период бума строительства торговых центров, и для них уже подходит срок, который обычно проходит до необходимости реконцепции (7-14 лет). Если объект уже не в полной мере соответствует реалиям рынка и не вкладывается в свое развитие, то этим он создает рыночную возможность для появления конкурента, который оттянет на себя потоки посетителей».

Евгения Хакбердиева, директор департамента торговой недвижимости Knight Frank, отмечает, что в результате пандемии многие девелоперы по всей России приняли решение о переносе ввода объектов, которые находились в высокой степени готовности, на 2021 год. Можно ожидать, что в городах Урала, Дальнего Востока, части городов Поволжья, где запланирован высокий объем ввода качественных торговых площадей, торговые центры будут открываться с вакансией на уровне 40–50%.

Тенденции развития торговых сетей

- Ограничительные меры в связи с распространением коронавирусной инфекции ожидаемо привели к спаду во всех отраслях экономики, в том числе индустрии ретейла: по данным официальной статистики, оборот розничной торговли в РФ в 2020 году снизился на 4,1% по сравнению с 2019 годом и составил 33,555 трлн рублей, в т.ч. товарооборот продовольственных товаров упал на 2,6%, непродовольственных товаров – на 5,2%.

- Безусловные тренды 2020 года – сокращение числа открытий новых торговых точек и перестройка работы федеральных и региональных торговых сетей, включая переход на онлайн-торговлю.

- Существующий на протяжении последних лет тренд на снижение покупательской способности позитивно сказывался на развитии хард-дискаунтеров, таких как «Светофор», «Доброцен», «Победа». Данный формат традиционно становится более популярным в кризисные времена, поскольку предполагает продажу ограниченного ассортимента продукции с низкой розничной наценкой.

- Красноярская продовольственная сеть «Светофор» (ГК «Торгсервис») в 2019 году насчитывала 885 магазинов по всей России, сейчас – 1 800. Кроме того, сеть объявила о планах по выходу на столичный рынок: до конца 2021 года должно открыться до 30 магазинов в Московском регионе.

- Пандемия коронавирусной инфекции способствовала популяризации формата жестких дискаунтеров. Так, о развитии нового формата уже объявили сети «Магнит» и X5 Retail Group – «Моя цена» и «Чижик» соответственно. X5 Retail Group анонсировала, что сеть дискаунтеров «Чижик» в 2021 году вырастет до 45 точек в Москве и Московской области, а затем выйдет в другие регионы.

- Отметим, что X5 Retail Group в 2020 году увеличила торговую площадь на 8,3% – до 7,8 млн кв. м – за счет открытия 1 410 магазинов (для сравнения, в 2019 году было открыто 1 866 объектов). При этом формат «магазинов у дома» внес, по данным компании, наибольший вклад в рост бизнеса в 2020 году на фоне перенаправления трафика из традиционных форматов и гипермаркетов. Кроме того, онлайн-гипермаркет «Перекресток Впрок» продолжал развиваться на базе объектов формата dark store (пять объектов данного формата расположены в Московской и Ленинградской областях).

- Компания «Магнит» начала развитие сети дискаунтеров «Моя цена» с региональных рынков – в Волгоградской, Липецкой, Самарской и Ульяновской областях, а также в Краснодарском крае. Что касается главной части бизнеса, то по итогам 2020 года сеть увеличила торговую площадь всего на 3,6% – до 7,5 млн кв. м – за счет открытия 1 292 магазинов (669 – у дома, 4 супермаркета и 619 – дрогери). При этом было закрыто 453 неэффективные торговые точки.

- Ретейлер детских товаров «Детский мир», который наиболее активно развивался в 2019 году, также испытал трудности в 2020 году: во время режима самоизоляции магазины сети могли продолжать работу, поскольку в них продавались детские товары, включенные в список первой необходимости, но ретейлер временно закрыл часть торговых объектов, а оставшиеся магазины в торговых центрах потеряли в трафике. Всего в 2020 году был запущен 71 новый магазин сети «Детский мир», 12 – «ПВЗ Детмир» и 10 – «Зоозавр». В 2021 году ретейлер планирует открыть минимум 100 новых магазинов малого формата «ПВЗ Детмир». Всего же в планах увеличить число «ПВЗ Детмир» до 800 магазинов к концу 2024 года, а также 300 магазинов своего ключевого формата – сети «Детский мир».

- Переход к режиму самоизоляции повлек за собой резкий рост спроса в сегменте DIY. Крупным DIY-сетям («Леруа Мерлен», OBI) пришлось в короткие сроки перестраивать бизнес-процессы: так, по данным компании «Леруа Мерлен», часть гипермаркетов была переформатирована в dark store, где сотрудники занимались сборкой и выдачей заказов на самовывоз и доставку.

- В 2020 году французский DIY-ретейлер открыл шесть новых гипермаркетов, тогда как в 2019 году офлайн-сеть расширилась на 13 магазинов. Кроме того, ретейлер анонсировал закрытие 3 магазинов городского формата и объявил о намерении сосредоточиться на b2b-сегменте и развитии онлайн-торговли.

- При этом крупнейшим торговым объектом в 2020 году в Подмосковье стал строительный торговый дом «Петрович» (GLA: 15,2 тыс. кв. м) в деревне Боброво сельского поселения Булатниковское Ленинского района Московской области.

- За 2020 год группа «М.Видео-Эльдорадо» увеличила свою сеть на 65 магазинов (против 97 в 2019 году): торговые площади группы выросли на 1,3% (до 1,475 млн кв. м). География присутствия сети расширилась на Дальнем Востоке (Петропавловск-Камчатский, Магадан) и в Калининграде. Ретейлер планирует открыть около 500 магазинов в ближайшие три года, половина из них придется на новый «компактный» формат – магазины «Эльдорадо 250».

- Из проектов, введенных в эксплуатацию в 2020 году, стоит выделить первый на российском рынке магазин в формате roadside – «Uniqlo Пушкино» (GLA 940 кв. м), который располагается на первой линии ретейл-парка в Пушкино рядом с ТРЦ «Пушкино Парк».

Прогноз

- В случае реализации всех проектов в анонсированные девелоперами сроки объем качественных торговых площадей в региональных центрах России к концу 2021 года может достичь 18 млн кв. м, таким образом, предложение на региональном рынке за год увеличится на 3,5%, или на 610 тыс. кв. м в абсолютном выражении. Для сравнения, в Москве ожидаемый прирост торговых площадей составляет 546,4 кв. м (рост за год ‒ 9%).

- В числе значимых новых торговых центров, ожидаемых к выходу на рынок в 2021 году, ТРЦ «Планета» (GLA: 83,0 тыс. кв. м) в Перми и ТРЦ Veer Mall (GLA: 78,0 тыс. кв. м) в Екатеринбурге, а также самый крупный для городов Нижнекамска и Набережных Челнов многофункциональный комплекс «Рамус Молл» (GLA: 76,0 тыс. кв. м).

- По словам Евгении Хакбердиевой, , директора департамента торговой недвижимости Knight Frank, высоким потенциалом развития рынка качественной торговой недвижимости обладает Дальневосточный федеральный округ – он входит в топ-5 регионов по объему перспективного строительства в 2021 году. На сегодняшний день строительная активность сосредоточена в Хабаровске и Южно-Сахалинске; помимо открытия новых торговых объектов, здесь ведется расширение существующих ТЦ:

- реконструкция и строительство третьей очереди «Макси Молл» (совокупная GLA: 20,3 тыс. кв. м после расширения) в Хабаровске;

- открытие второй очереди ТРК «Аллея» (GLA: 41,2 тыс. после расширения) в Южно-Сахалинске планируется в мае 2021 года. В декабре 2020 года в ТРЦ состоялось открытие первого в регионе гастрономического пространства с фермерским рынком и фуд-холлом на площади более 4000 кв. м.

Топ-10 крупнейших ТЦ России, планируемых к вводу в 2021 г.

|

Федеральный округ |

Город |

Название |

GLA |

|

ПФО |

Пермь |

ТРЦ «Планета» |

83 000 |

|

ПФО |

Нижнекамск |

МФК «Рамус Молл» |

78 000 |

|

УФО |

Екатеринбург |

ТРЦ Veer Mall |

76 000 |

|

СКФО |

Грозный |

ТРЦ «Грозный Молл» |

59 000 |

|

ПФО |

Киров |

ТРЦ «Макси» |

45 000 |

|

ПФО |

Киров |

ТРЦ «Время Простора» (II очередь) |

42 000 |

|

СЗФО |

Санкт-Петербург |

МФК «Заневский каскад» (IV фаза) |

40 000 |

|

ПФО |

Нижний Новгород |

МФК «Океанис» |

31 876 |

|

УФО |

Нефтеюганск |

ТРЦ «Рандеву» |

27 600 |

|

СЗФО |

Санкт-Петербург |

МФК «Спутник» |

25 000 |

Источник: Knight Frank Research, 2021

В регионах России зафиксирован исторический рекорд спроса на склады – 851 тыс. кв. м

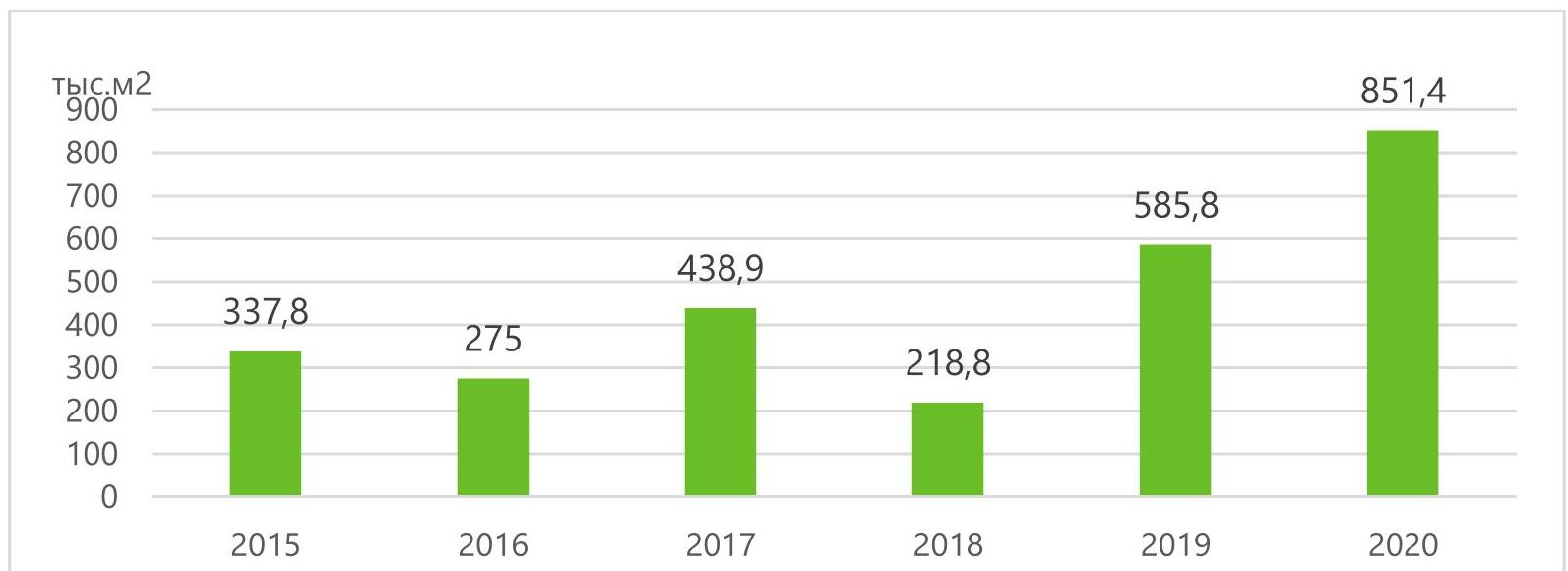

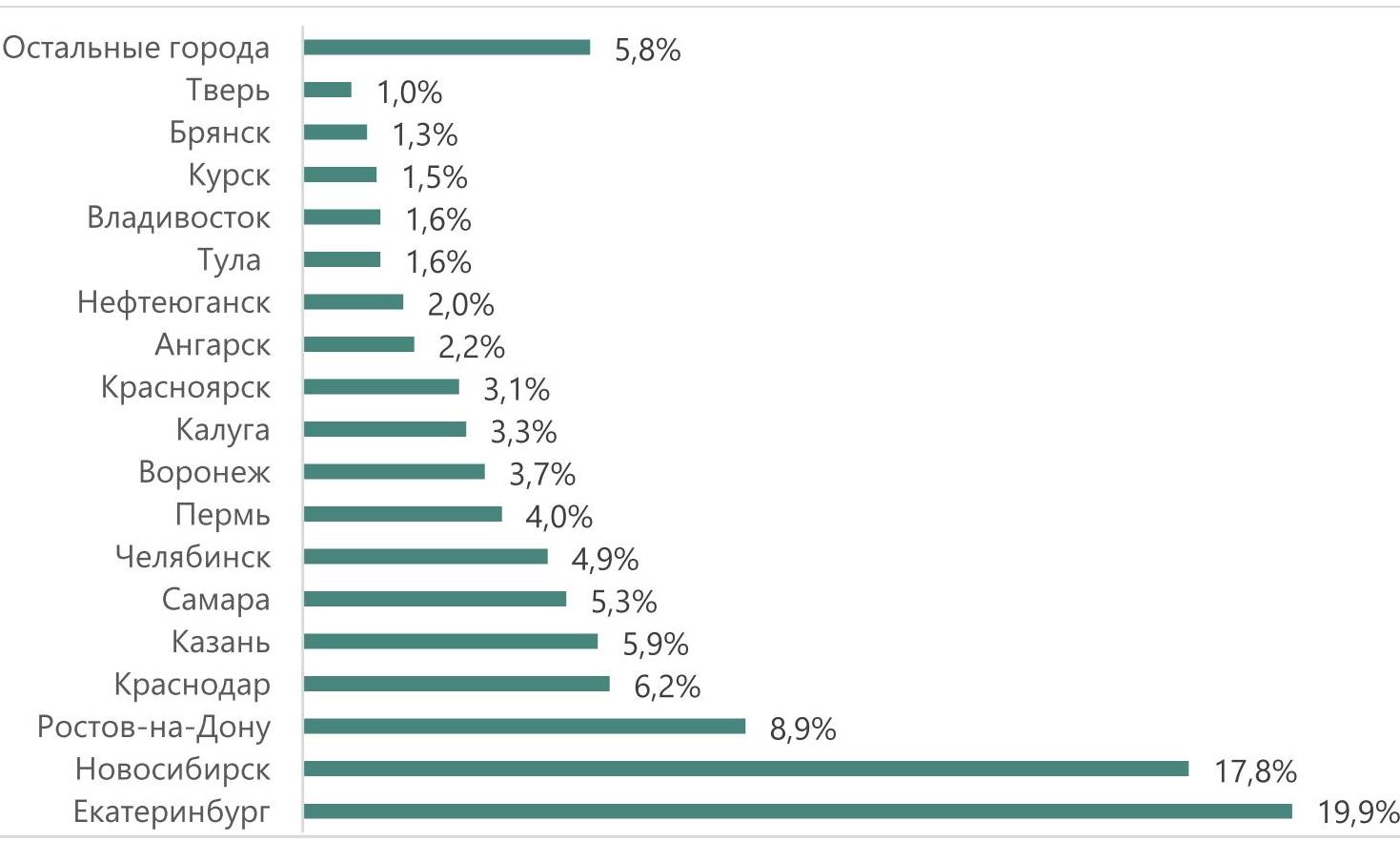

По данным международной консалтинговой компании Knight Frank, в 2020 году на рынке складской недвижимости России (исключая Московский регион, Санкт-Петербург и Ленинградскую область) заключен рекордный объём сделок за всю историю наблюдения – 851 тыс. кв. м (на 45% больше уровня 2019 года). При этом в 2021 году совокупный объём новых региональных сделок может превысить 1 млн. кв. м. Наибольшую долю в структуре спроса сформировали сегменты розничной торговли – 58% в 2020 году (20% годом ранее) и онлайн-торговли (23% поглощённых площадей в 2020 году и 22% годом ранее). Лидерами по объёму спроса на качественную складскую недвижимость в 2015-2020 гг. являются Екатеринбург (19,9%) и Новосибирск (17,8%).

- По итогам 2020 года объём складских площадей в России достиг 29,3 млн кв. м, из которых 54% (16 млн кв. м) приходится на Московский регион, 14% (4 млн кв. м) – на Санкт-Петербург и Ленинградскую область, а ещё 32% (9,3 млн кв. м) – на остальные регионы России.

Распределение общего объема качественной складской недвижимости в России, 2020 г.

Источник: Knight Frank Research, 2021

Предложение

- Общий объём складских площадей, введённых в 2020 году составляет 1,8 млн кв. м, из которых 45% (837 тыс. кв. м) было введено в Москве, 17% (312 тыс. кв. м) – в Санкт-Петербурге и 38% (745 тыс. кв. м) – в остальных регионах России. Стоит отметить, что в 2020 году структура ввода новых качественных складских площадей существенно изменилась: если в 2019 году 56% складов было введено в Москве, то в 2020 году показатель снизился на 12 п.п. В свою очередь, выросла доля введённых объектов в Санкт-Петербурге и регионах России (на 6 п.п. каждый). Подобные изменения структуры ввода отражают наметившийся тренд на развитие региональных складских рынков России.

Илья Князев, руководитель отдела складской и индустриальной недвижимости Knight Frank St Petersburg: «На фоне стабильно высокого спроса на качественные складские объекты сохраняется устойчивая положительная динамика нового строительства складской недвижимости. По итогам 2020 г. на рынке Петербурга было введено в эксплуатацию 312,6 тыс. м² складских комплексов классов А и В, что на 70% выше аналогичного показателя в 2019 г. Годовые показатели ввода превышают прогнозные значения середины 2020 г. в 2 раза, что подтверждает высокую активность складских девелоперов, которые продолжают наращивать объёмы складских комплексов и видят необходимость в выводе на рынок новых качественных площадей.

При этом в город проходит много федеральный клиентов с запросом 10 тыс. м² и более. А новых спекулятивных проектов не заявлено. Все это приводит к большому дефициту на рынке. Ожидаем, что в ближайшие время свободных площадей останется менее 2%. Так что можно говорить о том, что сейчас наиболее удачный момент для вывода на рынок новых проектов, поскольку не все компании готовы рассматривать формат built-to-suit, а все проекты, которые выйдут в южном направлении, будут арендованы в ближайшем будущем».

Объём введённых площадей в регионах России

Источник: Knight Frank Research, 2021

- В 2020 году 50% введённых квадратных метров качественных складских площадей строились спекулятивно и предназначалась для сдачи в аренду. Наиболее крупными новыми спекулятивными складскими комплексами являются объект «АВС-Электро» в Воронеже (60 тыс. кв. м), логоцентр «Арбуз» в Волгограде (55 тыс. кв. м), «PNK Парк Ростов-на-Дону» (35 тыс. кв. м), 11 корпус логистического комплекса «Придорожный» в Самаре (21 тыс. кв. м), а также блок в складском комплексе «Сибирский» в Новосибирске (20 тыс. кв. м).

Распределение введенных в 2020 г. объектов по типу строительства

Источник: Knight Frank Research, 2021

- Доля built-to-suit проектов в структуре ввода выросла по сравнению с 2019 годом на 23 п.п. и составила 28%. К крупнейшим объектам, построенным под нужды конкретного клиента, относятся: распределительный центр, построенный девелопером «ПФО Групп» для сдачи в аренду компании «Магнит» в Новосибирске (43 тыс. кв. м); логистический центр для «Почты России» в Новосибирске (45 тыс. кв. м) – девелопер PNK Group; а также распределительные центры, сданные в аренду компании OZON в Ростове-на-Дону (девелопер «АДВА Групп») и Казани («Ромекс Групп») – по 38 тыс. кв. м каждый. Из построенных под клиента объектов 69% арендовано, 31% построено на продажу.

- В свою очередь, 22% введённых площадей строились собственниками с привлечением генподрядчика для использования под собственные нужды. К крупнейшим качественным складским объектам данного типа относятся склад Wildberries в Казани (порядка 50 тыс. кв. м), дистрибьюторский центр P&G в Туле (23 тыс. кв. м) и логистический комплекс «Почты России» в Хабаровске (20 тыс. кв. м).

- Стоит отметить, что в 2020 году снизилась доля спекулятивных объектов в общей структуре ввода. Если в 2019 году 55% объёма введённых площадей предназначалось для сдачи в аренду, то в 2020 году значение сократилось на 5 п.п. Рост доли собственных и построенных под заказ объектов обусловлен выходом на региональные рынки крупных федеральных компаний, имеющих специальные требования к складским объектам, а также небольшой долей свободных площадей в спекулятивных объектах.

- Объём вакантных площадей в целом в регионах России (помимо Московского региона, а также Санкт-Петербурга и Ленинградской области) по сравнению с 2019 годом сократился на 0,3 п.п. и составил 4,6%. Общее количество площадей, доступных для аренды находится на уровне 425 тыс. кв. м. Данная динамика обусловлена тем, что в 2020 году был зафиксирован рекордный спрос на складскую недвижимость в России. Помимо этого, на рынок существенно увеличился спрос за счет ввода площадей, используемых собственниками под свои нужды.

Ключевые показатели рынка складской недвижимости регионов России

|

Регион* |

Объём качественной складской недвижимости, тыс. кв. м |

Доля вакантных площадей, % |

Запрашиваемая ставка аренды, руб./кв. м/год** |

|

Новосибирск |

1 353 |

0,5% |

3 770 |

|

Екатеринбург |

1 326 |

2% |

3 970 |

|

Самара |

798 |

10,9% |

3 500 |

|

Ростов-на-Дону |

778 |

6,5% |

3 740 |

|

Казань |

646 |

3,8% |

3 620 |

|

Воронеж |

476 |

0,6% |

3 750 |

|

Краснодар |

457 |

2,5% |

3 840 |

|

Нижний Новгород |

427 |

1,0% |

3 700 |

|

Челябинск |

296 |

4,7% |

3 700 |

|

Тула |

261 |

8,5% |

3 650 |

|

Волгоград |

239 |

27,1% |

3 600 |

|

Владивосток |

219 |

0,0% |

4 900 |

|

Красноярск |

209 |

5,3% |

4 130 |

|

Пермь |

174 |

1,0% |

3 400 |

|

Хабаровск |

172 |

5,0% |

4 700 |

|

Уфа |

156 |

0,0% |

3 550 |

Источник: Knight Frank Research 2021

* По субъектам РФ с объемом качественной складской недвижимости от 150 тыс. кв. м

**Не включая НДС и ОРЕХ

Спрос

- Общий объём сделок по аренде и продаже в объектах качественной складской недвижимости в регионах России (не включая Москву, Московскую область, а также Санкт-Петербург и Ленинградскую область) составил 851 тыс. кв. м по итогам 2020 года, что является абсолютным рекордом за всю историю наблюдения за рынком качественной складской недвижимости в регионах России. Общий объём новых региональных сделок выше на 45%, чем за аналогичный период 2019 года.

Объём новых сделок в регионах России, тыс. кв. м

Источник: Knight Frank Research, 2021

- Лидерами по объёму спроса на качественную складскую недвижимость в 2015-2020 гг. являются Екатеринбург (19,9% от общего объёма потреблённых кв. м) и Новосибирск (17,8%). Также достаточно большой спрос на города южного федерального округа – Ростов-на-Дону и Краснодар (8,9% и 6,2% соответственно). В свою очередь, на крупнейшие города приволжского федерального округа (Казань, Самара) пришлось 5,9% и 5,3% объёма общего спроса на складскую недвижимость в регионах России.

Распределение новых сделок по регионам, 2015-2020 гг.

Источник: Knight Frank Research, 2021

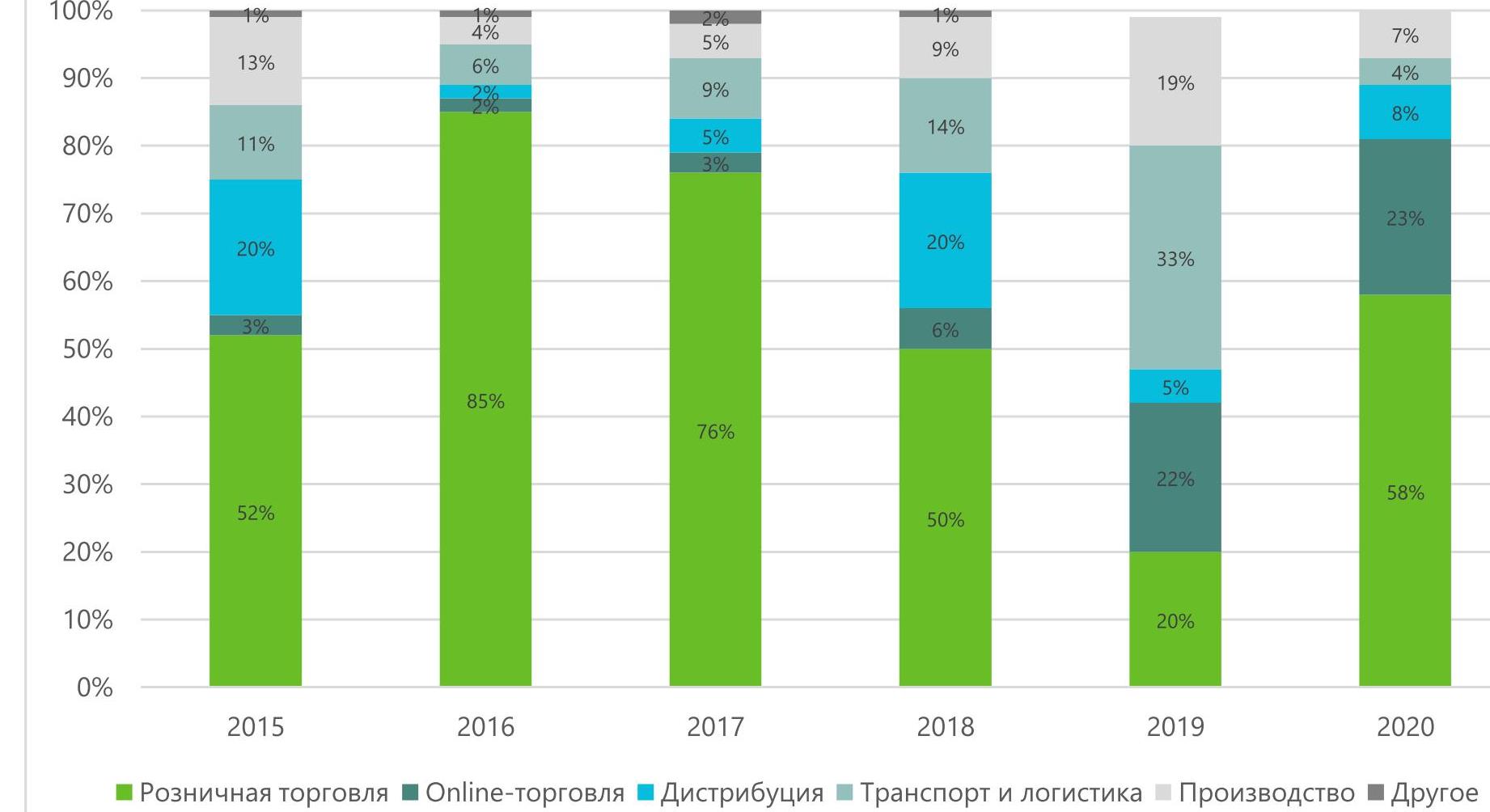

- Исторически наибольшую долю в структуре спроса на качественную складскую недвижимость в регионах России формировал сегмент розничной торговли. Однако, после пика в 2016 году, доля сегмента в общем объёме распределения сделок начала снижаться. В 2019 году объём спроса на региональные складские площади среди компаний розничной торговли составил всего 20%. В 2020 году розничные ритейлеры снова активизировались на региональных рынках, поглотив 58% всех законтрактованных площадей. Например, компания FIX Price приобрела по схеме built-to-suit с последующей покупкой 67 тыс. кв. м в Краснодаре, а 44 тыс. кв. м арендовала в Новосибирске. Также на региональным рынке была активна компания X5 Retail Group, которая арендовала по схеме built-to-suit 40 тыс. кв. м в Курске и 35 тыс. кв. м в Брянске. В свою очередь «Детский Мир» приобрела в собственность по схеме built-to-suit 63 тыс. кв. м в Екатеринбурге, а также арендовала порядка 6 тыс. кв. м в Ростове-на-Дону.

- Второй год подряд компании сегмента online-торговли входят в число лидеров по потреблённым складским площадям в регионах России, купив/арендовав 23% поглощённых площадей. Наиболее активным представителем сектора выступила компания OZON, дополнительно арендовав порядка 175 тыс. кв. м складских площадей к уже имеющимся площадям, из которых 79 тыс. кв. м – в Екатеринбурге, а также 78 тыс. кв. м – в Ростове-на-Дону, данные площади сейчас строит девелоперская компания «АДВА Групп» по схеме built-to-suit.

Динамика распределения сделок по профилю арендаторов/ покупателей

Источник: Knight Frank Research, 2021

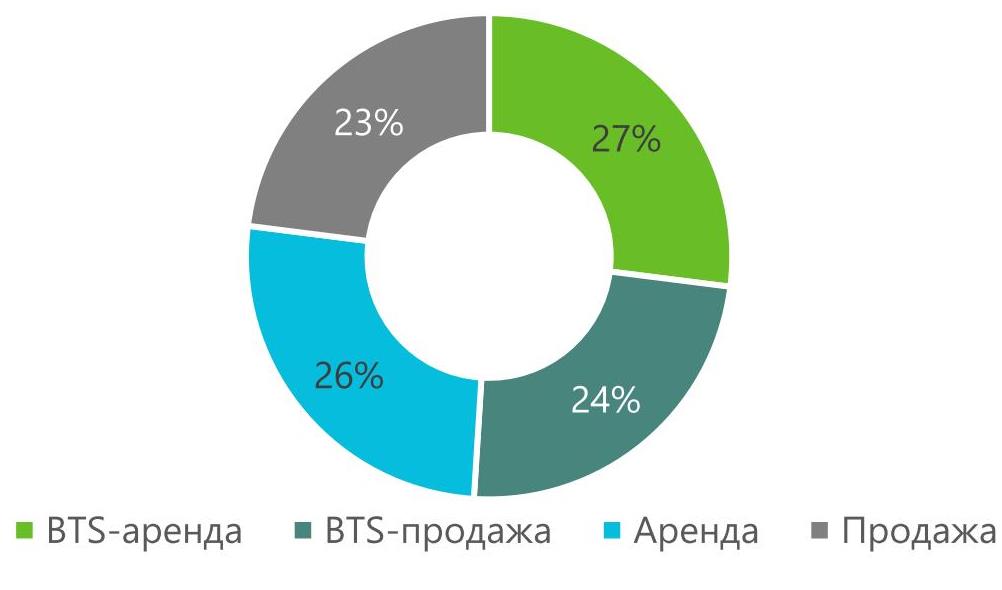

- 53% объёма законтрактованных качественных складских площадей было приобретено по схеме built-to-suit (27% объёма сделок BTS-аренда, 24% – BTS-продажа), в то время как 47% объёма спроса пришлось на существующие здания, из них 26% – аренда, а 23% – продажа. При сравнении распределения сделок по типу с данными за 2019 год, можно отметить, что доля сделок built-to-suit выросла на 17 п.п., что связано как с низкой долей вакантных площадей в регионах, так и с наличием нестандартных требований к складским площадям, предъявляемых игроками рынка.

Распределение сделок по типу в 2020 г.

Источник: Knight Frank Research, 2021

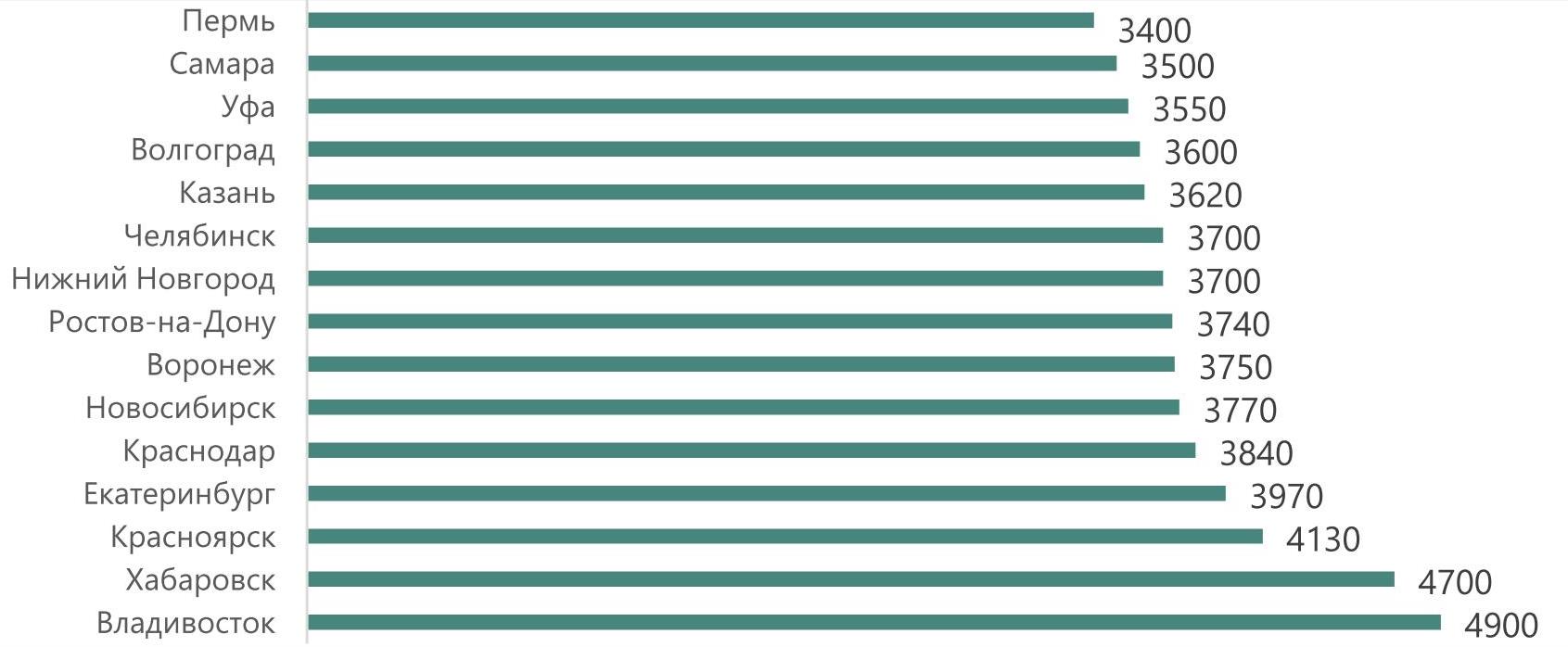

Коммерческие условия

- Как и в Московском регионе, на региональном рынке складской недвижимости в 2020 году наблюдался рост стоимости аренды на фоне низких значений доли вакантных площадей, наличия стабильного спроса и роста затрат на строительство склада. Средневзвешенная ставка аренды на складскую недвижимость класса А в регионах составляет 3700 руб./кв. м/год без НДС и ОРЕХ, что больше на 2,8% чем в конце 2019 года. Регионом с наиболее дорогими складскими площадями в России остаётся Владивосток, где в течение 2020 года ставка аренды достигала 4 900 руб./кв. м/год без НДС и ОРЕХ. Также высокие ставки аренды фиксировались в другом крупном городе дальнего востока – в Хабаровске ставка аренды на складские площади класса А может достигать 4 700 руб./кв. м/год без НДС и OPEX.

- В наиболее востребованных городах с точки зрения спроса на складскую недвижимость ставки аренды одни из самых высоких среди регионов России, так, в Екатеринбурге средневзвешенная ставка аренды на наиболее качественные складские составляет 3970 руб./кв. м/год без НДС и OPEX, в Краснодаре – 3 840 руб./кв. м/год без НДС и OPEX, а в Новосибирске и Ростове-на-Дону – 3 770 и 3 740 руб./кв. м/год без НДС и OPEX соответственно.

Запрашиваемая ставка аренды на склады класса А, руб./кв. м/год triple net

Источник: Knight Frank Research, 2021

- Средний уровень операционных платежей находится в диапазоне 900–1200 руб./кв. м/год.

- Средняя запрашиваемая цена строительства проекта в формате built-to-suit на продажу от 10000 кв. м по итогам 2020 года находилась в диапазоне 35 000-45 000 руб./кв. м без учета НДС. Следует отметить, что стоимость строительства складского комплекса в ряде регионов России превышает стоимость строительства в столичном регионе. Прежде всего это связано с увеличением затрат на транспортировку материалов, необходимостью поиска квалифицированного персонала и т. д.